『青山消费品品类速览』是青山资本在消费品各细分品类研究成果中,摘取出热点品类的行业图谱和部分重要内容形成的品类速览,以系列文章的形式与投资人和创业者们分享。

猫狗双全已成为了当下年轻人对美好生活的新理想,近三年城镇养宠比例从10%上升至17%。2019年双十一最受欢迎的进口商品,猫主粮力压婴幼儿奶粉登顶第一,“儿女奴”变成了新时代的“猫奴狗奴”,以最好的条件满足“主子”。正如《青山资本2020中国快消品早期投资机会报告》中提到,宠物市场已超过2000亿(绝大部分为狗、猫市场。其他包括水族、鸟、仓鼠、爬行类,但整体市场较小,暂不做讨论),整体增速20%左右,其中消费品属性明显的宠物食品和宠物用品最受关注。

宠物食品规模约450亿,主要包括主粮和零食、保健品等。主粮占大部分,渗透率已达80%,雀巢和玛氏占有率较高,宠物食品还是雀巢2019年增长最快的部门(7.3%)。近5年国产品牌突飞猛进,尤其在电商渠道。零食市场分散得多,A股两家宠物领域上市公司均以零食为主,同时涉足非常多其他品类。整体宠物食品市场,国产品牌销售占比上升,目前已出现销售额10亿级左右的多个本土品牌,如比瑞吉、乖宝、华兴等;以及数亿级的中高端品牌,如伯纳天纯等。

宠物食品行业龙头对供应链的布局趋势明显。2019年7月16日,中宠食品公告正筹划以发行股份或非公开发行可转换公司债券及支付现金相结合的方式受让上海福贝宠物用品有限公司不低于51%股权的事项。2019年6月,佩蒂股份越南巴啦啦二期项目以及越南德信项目的陆续投产后,公司产能将快速释放,完全投产后在海外的产能预计达1.5万吨-1.6万吨,将超过国内现有产能。

同时宠物消费日渐拟人化、健康化,功能性、适口性等方面不断细化。2019年5月,高露洁棕榄公司旗下的宠物粮品牌希尔思(Hill’s)正式宣布进入中国,希尔思是处方粮领域绝对龙头。2018年5月,NomNomNow宣布完成1300万美元的融资,定位于为宠物狗提供新鲜定制、兽医配方的食品。

宠物用品规模约250亿,包括卫生用品、洗护产品、牵引器具、窝垫、服装、玩具、食用器皿、厕所等,单一品类市场较小,但总体市场不小且增速高,作为全品类多sku的宠物品牌有很大发展空间。电商带动了宠物用品行业的发展,线上渗透率和增速居高使得原来更多在线下宠物店发生的宠物用品售卖已大部分转移到线上。同时犬猫天然适合做视频内容的特性使得宠物用品的营销搭上了短视频兴起的顺风车,内容种草——电商转化路径已验证有效。

高颜值、重产品设计、智能硬件化(自动化、物联网化)都是明显趋势。2020年德国IF设计奖宠物板块的得奖设计中,来自中国宠物公司的设计占45%。2019年宠物智能用品领域新增39家企业,同比增长44.4%;相关融资事件7起;上市公司多尼斯、派旺等专攻海外市场的宠物智能用品公司转投向国内市场,赛道竞争持续加剧。

零售渠道逐渐开始关注宠物用品赛道。2019年2月1日起,宜家北京西红门店、四元桥店等多家店面开始销售宠物系列产品,该系列中文名定为“乐维格”,品类涵盖宠物用睡垫、窝床、牵引绳等。2019年9月,小米之家发生经营范围变更,新增宠物用品。2019年8月,小米领投了FURRYTAIL尾巴生活A轮及A+轮融资;2019年9月,小米集团旗下的小米战投与顺为资本携手,完成了对北京猫猫狗狗科技有限公司的A轮投资。

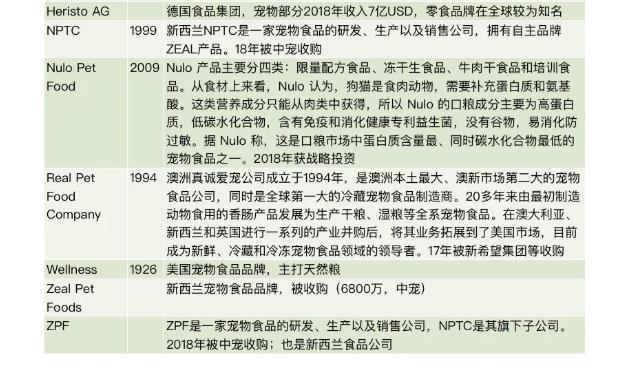

以下是宠物食品&宠物用品赛道里的不同类型企业图谱,包括有公开信息的初创企业。如下:

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

宠物食品方面,渗透率仍在提升,高端粮/下沉市场皆有大空间可发展,不论是成熟企业还是初创企业。准确来说,宠物市场在国内现在尚未有成熟的龙头,初创企业机会颇多。和发达国家相比,我国仍有绝大部分宠物主喂食宠物人吃的食物,没有购买商业粮,这部分用户被教育后是一个非常大的增量,新品牌可以抓住这个增量增长机会。

品牌发展的角度来说,各种拟人化的新概念/新品类粮更有希望成就新品牌。纵观宠物食品新品牌成长史,无一例外都是从当时小众的养宠概念切入,从而迅速占领细分市场,如天然粮/素食粮等等。除此之外,对于有特点的小品牌来说,既有细分切入发展做大做全的机会,也有其他可能。整体宠物市场未来将会进入资本助力收购及兼并的阶段。

宠物用品方面,老企业出口,新企业内销,出口转内销是趋势,国内竞争未来将加剧。国外宠物市场发展较早,市场比较成熟,中国在2000年左右最早发展起来的宠物用品企业都从事OEM及ODM,产品以出口为主,主要销售到美国及欧洲。这部分“老企业”发展最早,其中一部分在近几年上市(佩蒂),并有一部分企业在新三板挂牌。

由于国内宠物行业的快速发展,从2015年开始创立的宠物用品品牌大部分针对国内市场,在销售往国外市场时,“新企业”也不再使用贴牌的方式,而是以自有品牌销售。从2018年开始,国内已上市和挂牌的龙头企业开始关注国内市场,可以预见在疫情影响下,龙头企业出口转内销的趋势将更加明显,未来市场上新老交替,竞争将更加激烈。

整体宠物用品市场增长高速,集中度低。对初创品牌来说,扩品类、转渠道品牌也许是个好战略。宠物用品是2018年增速最快的消费品品类之一,随着养宠人群的增加及有效支付能力的提升,目前宠物用品行业仍处于快速发展的阶段。从目前来看,头部企业的集中度尚低,预计未来3年左右会出现分水岭。

宠物市场发展虽快,但是人均养宠比例和发达宠物市场相比还是有很大的差距,中国沿海发达地区的人均养宠比例大约在15%,而美国的人均养宠家庭占比在70%,因此宠物用品在近两年内还是存在明显的品类天花板。从国外成熟市场的经验来看,不管是宠物食品还是宠物用品,很难在垂直类目下做出一个大公司,都是拓展到其他品类,比如玛氏集团(食品集团)、日本的Unicharp(个护集团,其中宠物收入46亿)。中国宠物市场发展较晚,还未出现像petsmart等大型的连锁线下商超渠道品牌,因此,对创业公司来说,从产品品牌转型到渠道品牌也许是有中国特色的另外一个新思路。

疫情的影响

短期内疫情对国内宠物线下零售市场造成了比较大的影响,线下业态如零售店/医院等营业均被迫承压。宠物食品方面,由于属于刚需,同时销售渠道占比中,电商占了50%以上,因此受到的影响相对较小。宠物用品方面,由于消费频次不高,且不太注重实效性,疫情直接影响市场的程度也不大。

长期来看,疫情促使消费者对宅居习惯的适应会进一步加深年轻一代的养宠习惯的接受和向往,宠物食品和用品为主的宠物市场长期增长动力保持不变。同时作为短视频内容提供的主要创作素材,宠物及相关宠物生活在线上销售渠道、内容渠道持续提高渗透率的当下时代会拥有更大的关注度和产品消费热情。