来源:pet healthcare

Petmed Express是美国最大的线上宠物药店,据其年报显示,其2019财年每股收益1.84美元,净利润3774万美元,同比去年增长1.23%。作为国内目前还没有对标的企业,让我们通过这篇文章来了解一下吧。

.jpg)

公司简介

PetMeds是美国最大的线上宠物药店,1996年成立于美国佛罗里达州,直接向宠主出售宠物的处方药和非处方药,以及其他宠物保健品。以购买便利、价格优惠、送货迅速三大特点为宠主提供宠物药品及保健品购买的新方式。

产品

PetMeds主要出售狗和猫的相关药品及保健品,目前也增加了马产品的品类。其产品线包含了近3000SKU最受欢迎的宠物药品、保健品和用品。

PetMeds会定期选择最新的产品或更新已有产品的最新版本来丰富其产品线,同时也会根据顾客的购买习惯去做调整。PetMeds的产品包括了绝大部分知名药品,为客户提供了丰富的选择,主要包括:

客户群体

PetMeds主要针对零售客户,目标客户主要为30-65岁的女性。在过去的两年,其客户量已积累了近230万,在2019和2018年分别获取了46.7万和52.1万的新客户,平均客单价为$87。PetMeds客户群体分布全美,有近50%居住在加州、佛罗里达州、德克萨斯州、纽约州、宾夕法尼亚州、北卡罗来纳州、佐治亚州和弗吉尼亚州,以美国东西部为主。

销售渠道

PetMeds主要有三种销售渠道:

官方网站www.1800petmeds.com;

官方网站为PetMeds最主要的销售渠道,占其销售额的85%。该网站的设计从便利性和个性化两方面结合,宠主可根据宠物类别、产品线、单个产品,或症状来进行选购,也可以搜索关键词进行检索。

同时,PetMeds也会提供养宠知识方面的内容,其网站会定期向宠主更新最新的研究成果。宠主可根据宠物的行为和疾病症状了解宠物的健康信息,以及专门针对宠物问题的自然和药物疗法。

2019财年,PetMeds通过其官网吸引了近3000万访问者,其中10%的访问者有购买行为。为了给宠主提供便利的购物体验,PetMeds还开发了手机、平板电脑及其他设备使用的移动应用程序。该应用程序功能包括“问兽医”、实时聊天、补充药物提醒、当地兽医寻找以及快速结账,为宠主提供快速、便捷、有用的服务。

免费热线

通过免费热线订购的产品销售额占PetMeds总销售额的15%左右。其电话系统具有弹出屏幕和呼叫混合功能,以帮助客服为客户提供出色的服务和支持。

邮件/宣传册和明信片

PetMeds通过给客户邮寄明信片和产品手册、发送邮件作为其产品营销的手段之一。

运营模式

由于PetMeds线上药店的属性,其更重视相较于传统宠物药品购买渠道更便捷、更实惠、更具客户关怀的购物体验。

订单处理

宠主可以通过PetMeds网站浏览和购买其所有产品,该网站的设计充分考虑了使用的便捷性和安全性,同时具有在线订单跟踪功能。通常客户购买产品主要由以下几个流程:

1. 首先在线或通过免费热线订购。

2. 订购处方药品时需要填写宠物信息、处方信息及兽医的姓名和电话。

3. PetMeds药剂师和药学技术人员会对处方信息进行验证。

4. 订单处理系统检查处方药订单的验证以及订单的有效付款方式。经过验证的订单随后被发送到订单执行中心,大多数订单可在在订购后的24小时内发货。

客户服务与支持

PetMeds通过提供高水平的客户服务与支持以扩大和维护客户群。其为客服代表提供一系列培训计划,包括产品知识、计算机的使用、客户服务要点提示、与兽医的关系等。

库存管理与配送

PetMeds通过其内部的分配操作系统来管理整个供应链,然后通过美国邮政或联邦快递进行产品配送,其配送目标是在收到订单的当天即发货。对于处方药,则是在兽医批准处方后立即发货。

采购

PetMeds的产品采购渠道包括制造商、经销商和批发商。2019财年PetMeds近50%的产品是从四家供应商采购的。但有些药品制造商拒绝直接向销售公司销售产品,所以为了保证产品供应和价格的稳定,PetMeds一直在寻求与制造商建立直接稳定的关系。

市场竞争

宠物药品市场竞争激烈且高度分散。PetMeds的竞争对手包括兽医,在线和传统零售商。主要竞争因素包括:

根据美国宠物产品制造商协会的数据,2018年美国宠物药品市场规模约有50亿美元,其中兽医渠道占了大部分市场份额。更多的宠主更倾向于在兽医处进行宠物药物和保健品的购买。为了可与兽医进行竞争,PetMeds更着力于向宠主宣扬其优质的服务和便利的购物体验,以及价格优势。

主要经营风险

法律政策风险

在美国,处方药品的销售和运送必须符合州法律和规定,就受控物品而言,也受到联邦法律的约束。除了要遵守PetMeds总部所在州佛罗里达州的相关法律法规外,每次处方药品的销售还要受客户所在州法律的保护。然而这些法律法规因州而异,一旦无法保留或获取相关执照,或监管机构变更(如FDA),PetMeds的经营活动将受到影响。

产品渠道风险

宠物药品占PetMeds绝大部分销售额,但由于部分主要药品制造商拒绝向PetMeds直接出售药品,PetMeds目前只能通过各种二级渠道购买。而如果PetMeds未来都将依赖经销商作为其产品来源,其供货量和产品价格将无法得到保障。而PetMeds又以其便利性和价格优势作为获取客户的关键因素,一旦无法满足药品供应量或失去价格优势,其客户群的留存和增长,以及利润空间都将受到影响。

同业竞争风险

因通过PetMeds购买处方药必须经过兽医授权,若兽医拒绝授权处方,或不鼓励宠主从互联网购买药品,可能会影响PetMeds的销售额。

除了兽医在宠物药品销售中的天然优势,线上零售商和传统零售商在运营经验、品牌知名度、相关资源和客户基础方便也更具优势。能否在提高竞争力的同时使成本结构合理化,以及抵抗竞争对手联盟的压力,都将是PetMeds面临的巨大挑战。

经营情况

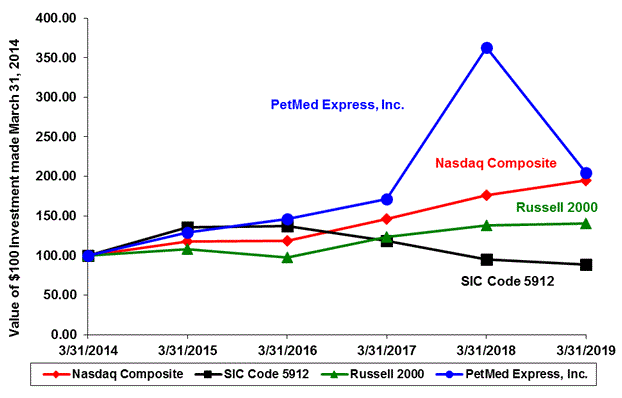

PetMeds于2004年在美国NASDAQ上市,股票代码PETS。下图为2014年到2019年连续5年PetMeds普通股表现与纳斯达克指数、罗素2000和美国标准行业代码SIC Code 5912(药业)的比较。值得注意的是,2018年PetMeds通过调整其一种产品组合,使之具有更高利润空间,加之产品销售增加等原因,其当年净利润同比增加57%。

PetMeds 2019财年营业收入为2.83亿美元,同比增长3.5%,其中销售收入增长960万美元,主要为复购订单的增加,占总销售额的85.3%。但新订单的减少抵消了部分复购订单收入。

2019年销售成本增加1210万美金,同比上升6.9%。增加费用主要是因为产品销量增加以及为了应对日益激烈的竞争而进行的促销活动。

2019年广告费用占总销售额的7.8%,同比增长15%,主要是用于为刺激销售和提升品牌意识而进行的推广活动。2019年通过广告获客的成本为47美元/人,较2018年增加了10美元/人。2020年PetMeds预计将投入10%销售额的广告费用。

打折促销和广告投放的增加导致毛利同比下降2.6%。而净利润同比增长1.23%,主要是因为税率的减少。

主要指标

.jpg)

总结起来,若PetMeds要保持良好的经营势头,需在以下几方面持续发力:

1. 控制合理的获客成本,提升引流及客户转化的能力;

2. 提升留存客户和复购的能力;

3. 优化宠物药品和其他用品的产品组合;

4. 提升库存管理水平及产品供应能力;

5. 网站的开发、维护和升级;

6. 增加细分市场的竞争力;

7. 价格竞争;

8. 新产品的投放,包括仿制药品。

附:

资产负债表

利润表

.jpg)

现金流量表

.jpg)