近日,长江证券发布了一份关于宠物食品行业的研报《中国宠物主粮市场发展路径探讨》。

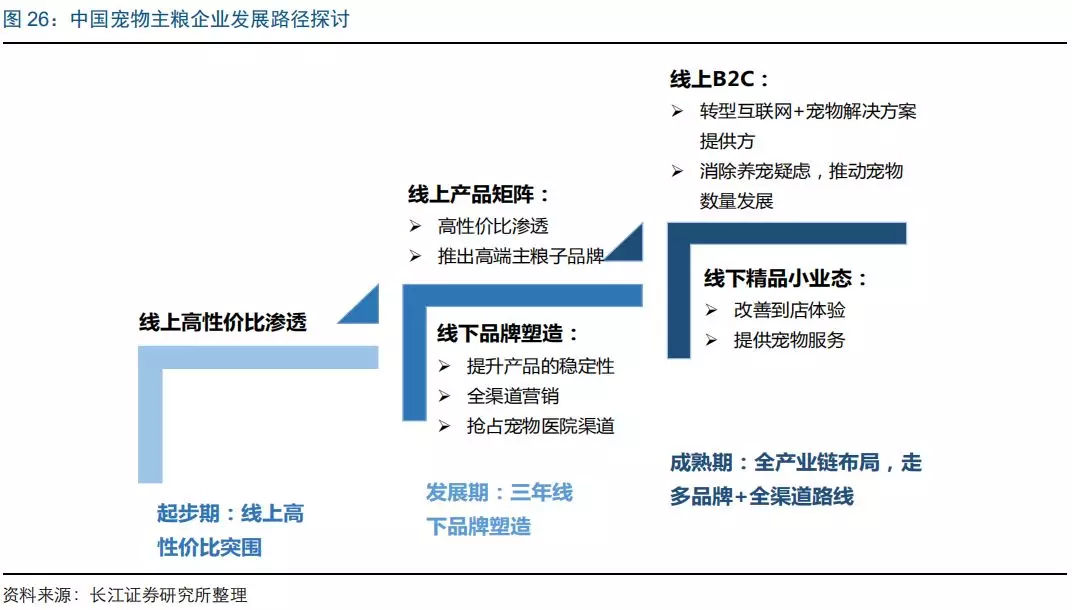

长江证券认为,作为宠物食品行业规模最大的细分市场,宠物主粮市场有望率先爆发。当前主粮市场仍以品牌竞争为主,外资品牌占据主导地位,而优秀的国产品牌已经开始通过电商渠道实现突围。从发展路径来看,采用“高性价突围”的方式有助于实现主粮的快速放量,随着品牌进入快速发展期后,线下渠道的作用将逐渐凸显,“全渠道+多品牌”的产品矩阵路线有望成为企业的核心竞争力。

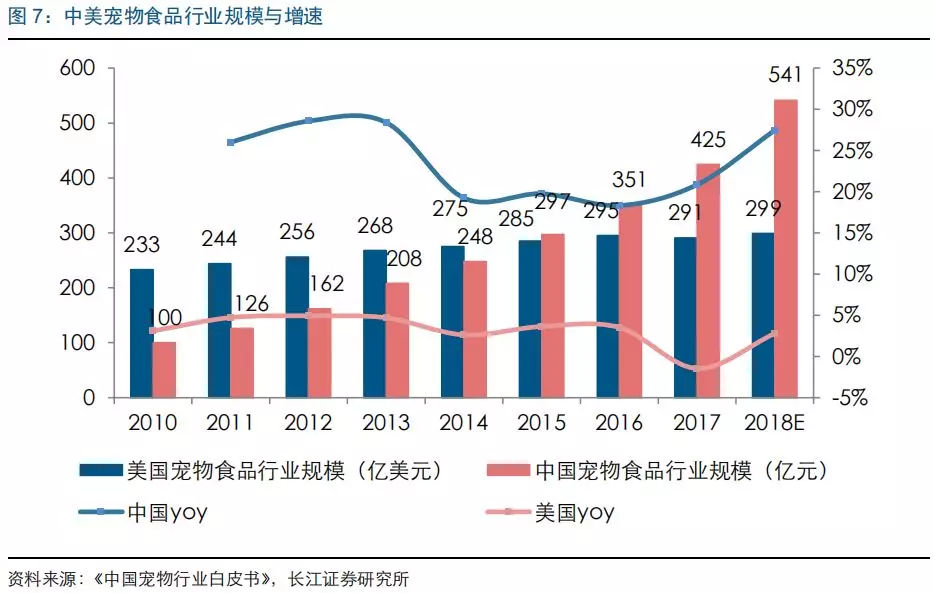

长江证券分析,2018年中国宠物食品市场终端规模达到541亿元,其预计宠物主粮的终端市场规模在300亿左右,随着宠物数量的增加以及宠物消费升级进程的提速,宠物主粮的市场有望率先爆发。从宠物主粮的消费结构来看,追求健康、多元化与个性化是未来主粮市场的长期发展趋势。

宠物数量爆发,主粮高速成长

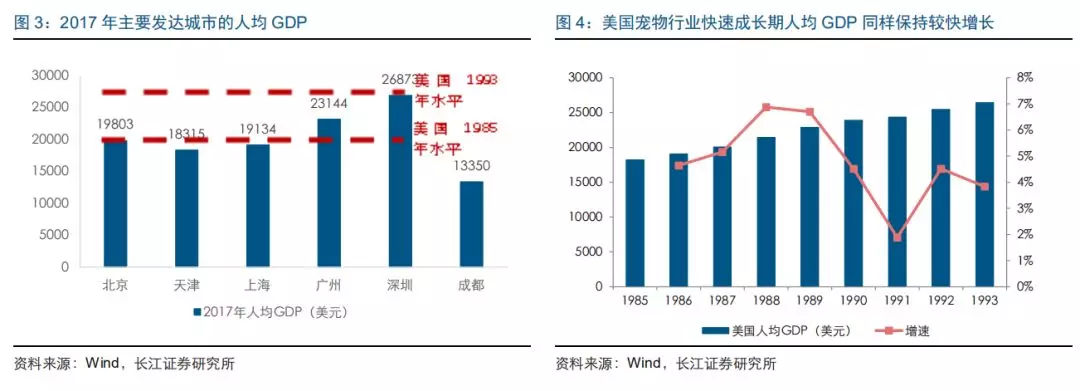

长江证券表示,随着人均GDP的不断提高,中国家庭的养宠比例也开始持续提升。欧美主要发达国家的家庭养宠比例基本都在50%以上,而中国一线城市的人均GDP已经开始接近发达经济体。

国内的宠物产业呈点状分布,主要分布在北上广深、成都、杭州和南京等一二线城市,一线城市2017年人均名义GDP接近美国90年代初的水平,这一时期也是美国宠物产业快速成长期,宠物数量的增长带动了宠物食品消费,以宠物用品店和小型零售店为主的宠物终端零售渠道快速发展,这与现阶段中国一二线城市宠物行业的发展情况有些类似。

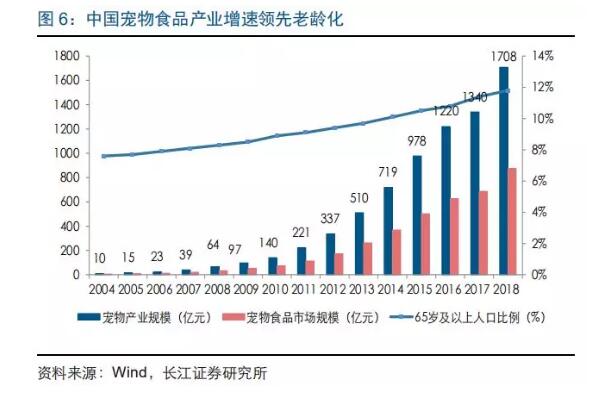

宠物行业规模与人口老龄化密切相关,老龄化程度的提升将进一步促进宠物产业的发展。对比中美宠物市场规模与老龄化关系的图像可以看出,虽然两国的宠物食品和整体宠物产业规模都与老龄化程度成正向关系,但美国2001年以来,宠物产业与宠物食品市场的年复合增速在4%左右,和老龄化增速(1.5%)相差不大。而在中国,自2004年开始宠物产业的年均复合增速在40%左右,远快于老龄化增速的3.2%。这说明我国的宠物食品市场仍然处于发展的初期阶段,宠物主粮市场还处于导入期。

主粮作为宠物食品行业中占比最大的子市场,在宠物行业中占36%,在宠物食品市场中占比接近七成。2001年至2011年,中国宠物食品市场保持10%左右的复合增长率,在2011年后复合增长率达到了27%,并且在近几年仍然维持稳步上升的态势。2018年中国宠物食品市场终端规模达到541亿元,我们预计宠物主粮的市场规模在300亿左右,随着宠物数量的进一步增长以及宠物消费升级进程的提速,宠物主粮的市场渗透率有望快速提升。

外资品牌领跑,国产品牌崛起

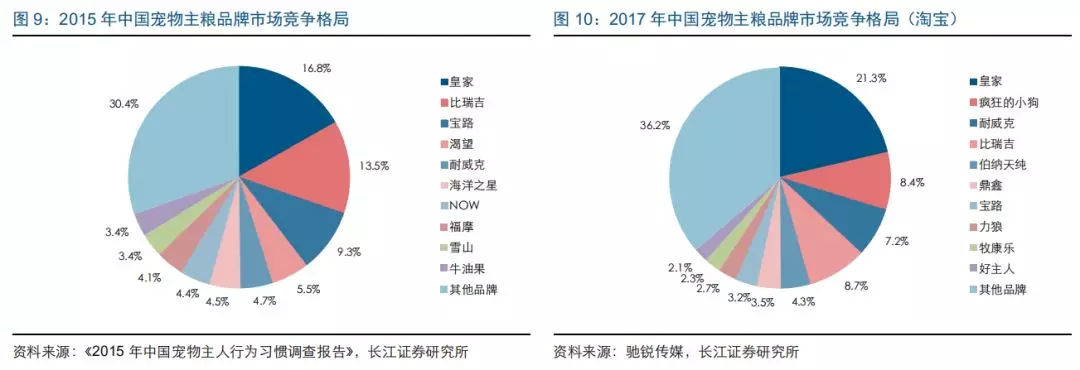

国内宠物主粮市场的竞争格局仍以品牌竞争为主,外资品牌占据主导地位。主粮是宠物食品板块最大的细分市场,2018年我国宠物主粮的终端市场规模在300亿元左右,在整个宠物食品行业的市场占有率接近70%。从消费者养宠支出来看,2017年宠物主粮类产品的平均支出超过3800元,在宠物商品总支出中占比44%左右,是宠物支出中的第一大产品。从宠物主粮的竞争格局来看,皇家等外资品牌仍然占据领先位置,仅从淘宝的销售数据来看,2017年皇家主粮的销售额达到6.73亿元,大幅领先于其他品牌。

在竞争激烈的主粮市场,国产品牌通过电商渠道开始寻求突围,并已经占据一席之地。以疯狂的小狗为代表的国产品牌率先从电商渠道开始发力,公司以互联网技术为依托,利用B2C平台实行线上销售,凭借着体贴的购物向导和专业的客服,以货正价优的服务宗旨,一直为宠友们提供最优质的网络购物体验,短短三年时间,公司在淘宝上的销售额成功跻身第二名。宠物主粮品牌众多,2017年中国宠物主粮品牌有400多个,不同品牌定价存在较大差异,市场竞争激烈,对于国产品牌而言,需要不断提升宠物主粮的产品品质,努力通过电商渠道来提升自己的品牌影响力。

长江证券认为,由于电商渠道在中国宠物主粮市场的零售占比达到50%以上,国产宠物主粮品牌可以创新零售理念,从线上布局走向全渠道布局,最终实现品牌的长远发展。

养宠趋于年轻化,追求健康带来消费升级

养宠主人趋于年轻化,他们对于产品的需求更加多样化。目前养宠人群中75%为、80/90后,半数以上拥有本科及以上学历,他们对宠物健康更关注,毛色、发质、美观度有一定要求,对新兴事物如狗粮的接受度也更强,更偏向于喂食主粮。

从宠物主粮的渗透率来看,美国宠物商品化主粮的覆盖率在95%左右,而中国宠物猫犬中商品化主粮渗透率仅15%-20%(未注册宠物犬中渗透率为10%,注册宠物犬中渗透率20%),长期来看国内宠物主粮市场还有很大的提升空间。从消费金额来看,90后养宠主人在主粮和零食的消费金额上并没有明显的优势,他们更愿意接受具有创意和高性价比的产品,这也是近年来以疯狂的小狗为代表的国产品牌快速崛起的根本原因。

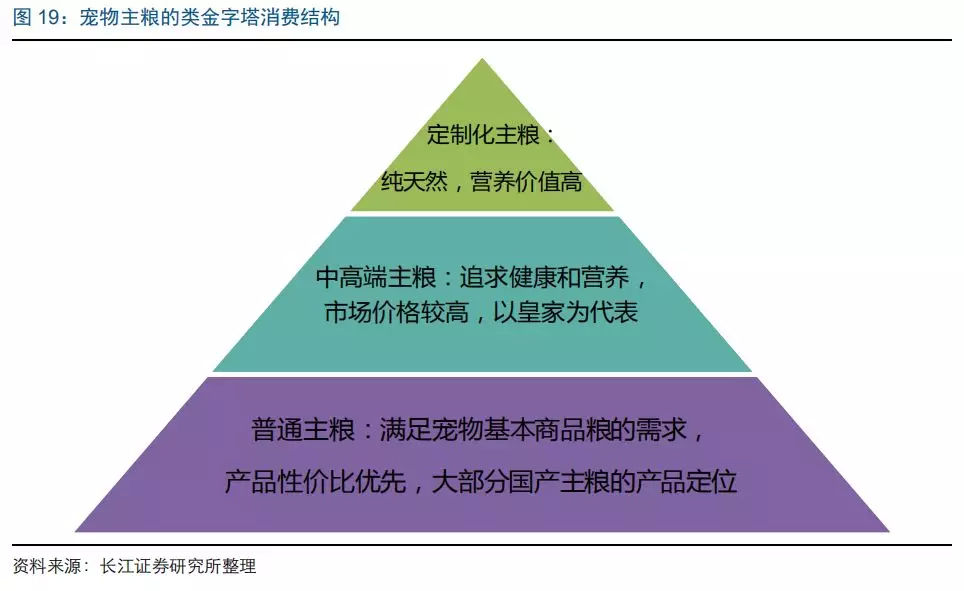

长江证券指出,从宠物主粮的消费结构来看,追求健康、多元化与个性化是未来主粮市场的长期发展趋势。

一般而言,宠物主们的消费偏好最终会投射到他们对于宠物用品的购买选择上,如果具体到食品,那么最大的追求则是“健康”,根本上,宠物主们对于主粮消费的需求并没有发生变化,但消费升级的趋势的确会带来品类的迭代。从“普通主粮—中高端主粮—定制化主粮”的消费升级路径来看,宠物主粮的产品也日益多元化和个性化。随着宠物主人日趋年轻化,满足宠物营养、产品定制化以及适口性好等特点逐渐成为很多养宠主人购买主粮的关键因素。

从渠道消费路径来看,线下渠道相对单一,经销商和零售商在渠道中话语权相对较高,线上渠道可以实现消费者层级跨越,直接面对终端市场,有利于主粮企业拓宽销售半径。随着线上渠道流量成本的不断提高,宠物品牌将逐步转向全渠道运营,国产品牌有机会凭借高性价比与品牌形象打造突围。

主粮企业发展路径探讨:

长江证券认为,我国宠物食品行业正处于发展初期,线上渠道在宠物食品的消费占比超过50%,采用产品高性价突围的方式有助于实现产品的快速放量。

从线上渠道来看,天猫、淘宝和京东等综合电商仍然占据主导地位,对于消费者而言,便利快捷、产品种类多是他们选择线上消费的主要原因,疯狂的小狗近年来的快速发展也验证了高性价比产品进行突围的可能性。品牌进入快速发展期后,线下渠道的作用将逐渐凸显,优秀的宠物食品企业需要踏踏实实地进行品牌形象的塑造,最终将品牌知名度作为企业的“护城河”。

具体来看,宠物食品企业可以从提高产品品质,拓展高端品牌以及全渠道营销这三个方面来实现自身品牌影响力的提升。在宠物食品行业消费升级的大背景下,长期来看宠物食品企业有望从产品供应商向综合服务商转变。国产品牌可以通过精品小业态线下体验店+线上B2C销售的模式,利用线下体验店树立精品形象,再利用线上渠道控制成本,走“全渠道+多品牌”的产品矩阵路线,最终转型为专业的宠物终身解决方案提供商。